Redação/Agência Petrobras

A Petrobras anuncia a precificação de reabertura e nova emissão de títulos, no volume total de US$ 750 milhões e US$ 2,25 bilhões, respectivamente, em conjunto com o início de ofertas de recompra, por meio da sua subsidiária integral Petrobras Global Finance B.V. – PGF.

Precificação de Reabertura e Novos Títulos Globais

Os termos da reabertura dos títulos, com vencimento em 2029, são os seguintes:

• Emissão: Global Notes a 5,75%, com vencimento em 2029

• Volume da reabertura: US$ 750.000.000

• Volume total após a reabertura: US$ 2.650.000.000

• Cupom: 5,75% a.a.

• Datas dos pagamentos de juros: 01 de fevereiro e 01 de agosto de cada ano

• Preço de emissão: 98,515%

• Rendimento ao investidor: 5,95% a.a.

• Vencimento: 01 de fevereiro de 2029

Os termos da emissão do novo título são os seguintes:

• Emissão: Global Notes a 6,90% com vencimento em 2049

• Volume Emitido: US$ 2.250.000.000

• Cupom: 6,90% a.a.

• Datas dos pagamentos de juros: 19 de março e 19 de setembro de cada ano, iniciando em 19 de setembro de 2019

• Preço de emissão: 100%

• Rendimento ao investidor: 6,90% a.a.

• Vencimento: 19 de março de 2049

A oferta foi registrada na SEC (U.S. Securities and Exchange Commission) e conta com a garantia total e incondicional da Petrobras.

A PGF pretende usar os recursos líquidos da venda dos títulos para financiar a aquisição dos títulos ofertados nas ofertas de recompra (abaixo definidas):

Ofertas de Recompra de Títulos Globais

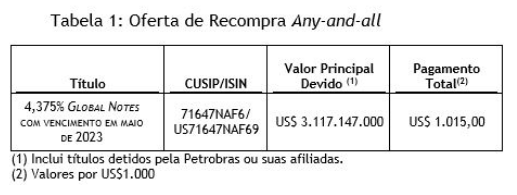

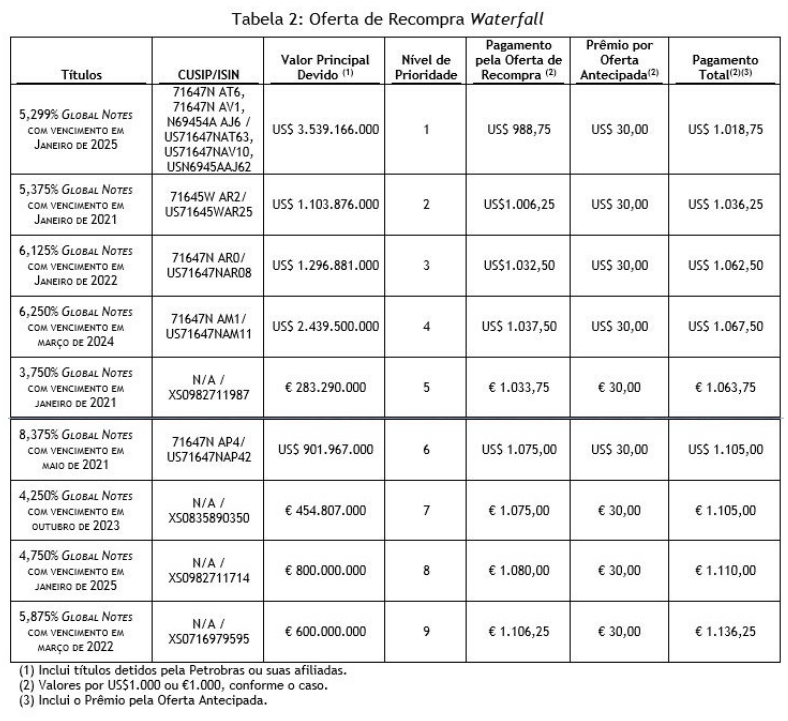

As ofertas para recompra pela PGF são: (i) a totalidade em circulação de seus títulos globais com cupom de 4,375% e vencimento em 2023 ("Any-and-all") conforme descritos Tabela 1 abaixo, e (ii) os títulos das séries descritas na Tabela 2 abaixo na ordem mencionada na coluna “Nível de Prioridade” (“Waterfall”), até o limite de US$ 4,5 bilhões menos o Pagamento Total realizado no âmbito da oferta Any-and-all (as ofertas, em conjunto, “Ofertas de Recompra”).

Caso o montante ofertado pelos detentores dos títulos faça com que a Oferta de Recompra Waterfall ultrapasse o limite previamente estabelecido, os títulos validamente entregues e aceitos para recompra serão recomprados seguindo as ordens de prioridade acima indicadas até o limite de US$4,5 bilhões menos o Pagamento Total realizado no âmbito da oferta Any-and-all, aplicando a proporcionalidade pro rata no título que causaria à PGF realizar uma recompra acima do limite anunciado.

A Oferta de Recompra Any-and-all irá expirar às 17:00h, horário de Nova York, em 18 de março de 2019 (“Data de Expiração Any-and-all”). Detentores de títulos que forem validamente entregues, não retirados e aceitos para recompra até a Data de Expiração Any-and-all, receberão o Pagamento Total indicado na Tabela 1 no dia 21 de março de 2019.

A Oferta de Recompra Waterfall irá expirar às 23:59h, horário de Nova York, em 8 de abril de 2019 (“Data de Expiração Waterfall”). Detentores de títulos de qualquer série que forem validamente entregues, não retirados e aceitos para recompra até as 17:00h, horário de Nova York, do dia 25 de março de 2019 (“Data de Expiração Antecipada”), serão elegíveis ao recebimento do Pagamento Total indicado na Tabela 2, que inclui um prêmio pela entrega antecipada.

Caso o limite da Oferta de Recompra Waterfall não seja alcançado na Data de Expiração Antecipada, detentores de títulos que forem entregues após a Data de Expiração Antecipada e até a Data de Expiração Waterfall e forem aceitos para recompra receberão apenas o Pagamento pela Oferta de Recompra, conforme descrito na Tabela 2. Os detentores dos títulos também receberão os juros capitalizados até a data de liquidação correspondente.

As operações serão conduzidas por BNP Paribas Securities Corp., Banco Bradesco BBI S.A., Citigroup Global Markets Inc., Goldman Sachs & Co. LLC, HSBC Securities (USA) Inc. e Santander Investment Securities Inc., na qualidade de coordenadores-líderes, e por ABN AMRO Securities (USA) LLC, BBVA Securities Inc. e Commerz Markets LLC na qualidade de coordenadores de apoio. Solicitações de cópias do Offer to Purchase e outros documentos relacionados às Ofertas de Recompra poderão ser feitas diretamente ao Global Bondholder Services Corporation através dos telefones at +1 (866) 470-3800 (toll-free) ou +1 (212) 430-3774. Os documentos das Ofertas de Recompra também poderão ser obtidos através do link http://www.gbsc-usa.com/Petrobras.

Fale Conosco

20